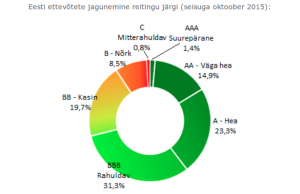

Krediidiinfo andmetel oli 2015. aasta keskpaiga seisuga ligi 12% Eestis tegutsevatest ettevõtetest negatiivse krediidihinnanguga. Need on ettevõtted, kelle maksejõuetuse tekkimise tõenäosus ületab 5%. Loomulikult on iga ettevõtte huvides arvete õigeaegne tasumine ja võlglaste vältimine. Ettevõtja tahab keskenduda põhitegevusele, mitte võlglaste tagaajamisele. Krediitmüügi paremaks korraldamiseks oleme kirja pannud mõned soovitused, tinglikult võib need jaotada müügieelseteks ja -järgseteks toiminguteks nagu inkasso teenus.

Krediidipoliitika

Iga ettevõtte peab krediitmüügiks valmis olema. Ettevõtte krediidipoliitika peaks sisaldama reegleid ja toimingute kirjeldusi, mille põhjal tehakse otsus krediidi andmise osas. Krediidipoliitika eesmärk on käibe ja omanikutulu maksimeerimine liigseid riske võtmata.

Krediidipoliitika peaks sisaldama krediidivõime määramise juhtnööre (krediidivõime määravad käibe, omakapital, võlad jne), olemasolevate klientide krediidivõime kontrollimise intervalli (tavaliselt tekivad raskused just olemasolevate klientidega, mitte aga uute klientidega), lepingute tingimusi (krediidilimiit, maksetähtaeg, sanktsioonid), võlgnevuste lahendamise korda ja muid olulisi aspekte.

Selge krediidipoliitika ei jäta ruumi omaloominguks töötajatele, kes võivad ebakompetentsuse või kliendi survele allumise tõttu tööandjale ebasoodsatel tingimustel krediiti pakkuda. On loomulik, et täpsed tingimused varieeruvad klientide lõikes nii nagu varieeruvad ka klientide krediidivõime, kuid oluline on, et tingimused oleks nii krediiti pakkuvale töötaja kui ka krediiti sooviva kliendi jaoks selged. Väikese ettevõtte krediidipoliitika võib ära mahtuda ühele lehele. Krediidipoliitika ei pea olema mahukas, kuid see peab võimaldama informeeritud otsuse tegemise, olema lihtsalt arusaadav ning vormistatud kirjaliku dokumendina.

Lepingud olgu kirjalikud

Kirjalikud kokkulepped tagavad meelerahu mõlemale osapoolele, sest eemaldavad suulise lepingu käigus kokkulepitus taganemise võimaluse. Lepingus tuleks ära märkida ka arvete hilinemise korral rakenduvad sanktsioonid. Tänapäeval on kirjalike dokumentide koostamine tänu tehnoloogilistele lahendustele lihtne ja kiire, seega kirjaliku lepingu puudumine ei tohiks jääda asjaajamise lihtsustamise soovi taha.

Lisatagatised

Üks võimalus klientide maksekäitumise parandamiseks ja kindlustunde loomiseks on lisanõudmiste kehtestamine tagatise nõudmise või näiteks pandi või omandireservatsiooni seadmise või hüpoteegiga koormamise teel.

Omandireservatsiooni puhul ei lähe kaup kliendile üle enne kauba eest tasumist. See on mõistlik ümbertöötlemist mittevajavas majandusvaldkonnas, näiteks autode ja muude mitteriknevate valmistoodete müügi puhul. Arve tasumata jätmise korral on võlausaldajal võimalik kaup tagasi nõuda.

Kiirelt riknevate või ümbertöötlemise käigus tarvitatavate kaupade, näiteks ehitusmaterjalide puhul, pole omandireservatsiooni kasutamine mõeldav. Käendus ja garantii võimaldava tagada omandireservatsiooniga mittekoormatavate kaupade eest tasumise, kusjuures tagada võib ka juba sissenõutavaks muutunud nõuet. Juhatuse liikme tagatis või käendus on väikese ja keskmise suurusega ettevõtete puhul üsna levinud arvete tasumise kindlustamise viis.

Pant – käsipant vallasasjade korral, registerpant õiguste või näiteks sõidukite puhul. Kui võlgnik ei täida pandiga tagatud nõuet, siis on võlausaldajal õigus nõue müügist saadud rahaga tasaarveldada. Panditud vara müümine on vara realiseerimise aja- ja transpordikulu tõttu kindlasti tülikas, kuid pantimise eesmärk on siiski kliendi korrektsele maksekäitumisele motiveerimine. Pant on kõigest 'kindlustuspoliis' kõige halvema stsenaariumi vastu.

Suuremahuliste tehingute puhul tasub kaaluda kinnisvara koormamist hüpoteegiga, sel juhul tuleb kindlasti eriti täpselt järgida seadustest tulenevaid nõudeid ning kontrollida olemasolevate hüpoteekide olemasolu, mahtu ning järjekorda.

Mida teha võlgnikega?

Nõude muutumisel sissenõutavaks tuleb tegutseda kiirelt ning metoodiliselt. Võlgnikega tegelemisel on hea, kui ettevõttel on olemas selge krediidipoliitika, mis kätkeb endas ka probleemide lahendamise protseduuride kirjeldust. Kui ettevõttel puudub vajalik oskusteave ning või selliste probleemidega tegelemiseks, siis tasub kaaluda teenuse sisseostmist professionaalidelt.

Meelde tuletamine

Meeldetuletusteenus võib parandada klientide maksekäitumist ning seeläbi kiirendada rahavoogusid. Väikeettevõttel võimaldab teenuse sisseostmine vähendada arvete laekumisega seotud ajakulu, võimaldades neil panna rõhku ettevõtte põhitegevusele. Krediidijärelvalve teenuse puhul lisandub meeldetuletusteenusele ka võlglaste registreerimine maksehäireregistris. Meelde võib tuletada ka teenust sisseostmata, kuid siingi on hea, kui täpsed juhised on krediidipoliitikas selgelt välja toodud, see on nii võlausaldaja töötajate kui ka võlgnike huvides.

Inkasso

Võlgade sissenõudmine inkasso kaudu: inkassofirmad pakuvad nii kohtuvälist menetlust, hagi koostamist ja selle kohtule esitamist ning täitemenetlust. Mõned inkassoteenust pakkuvad ettevõtted ostavad võlgnike arveid kokku, tasu suurus sõltub varieerub kokkuleppest tulenevalt.

Mida ütleb seadusandja?

Võlaõigusseaduse järgi muutub tasu maksmise kohustus sissenõutavaks hiljemalt 30 päeva möödumisel arve võlgniku kätte jõudmisest või kauba, teenuse või muu hüve saamisest. Seadus näeb ette ka võimaluse maksetähtaega vastastikuse kokkuleppe teel kuni 60 päevani pikendada. Avaliku sektori puhul on üldjuhul kehtiv maksetähtaeg 30 päeva. Need reeglid kehtivad üle Euroopa Liidu.

Eesti ettevõtete krediidipoliitika turu-uuringu järgi on keskmine maksetähtaeg Eestis 15 päeva ning keskmine hilinemine kõigest 7 päeva, kusjuures enamik arveid tasutakse õigeaegselt. 2015. aasta uuringu järgi tasuti veidi üle 70% arvetest õigeaegselt. Kui probleemiks on pikad maksetähtajad, mis tuleneb näiteks konkurentide survest, ning kliendid tasuvad arveid õigeaegselt, siis tasub mõelda arvete finantseerimise peale kasutades Investly innovaatilist arvete müümise lahendust.

Arvete müümine on faktooringuga sarnane, kuid tunduvalt lihtsam ja soodsam lahendus ettevõtte käibevahendite ringluskiiruse suurendamiseks. Arvete müügi abil saate pakkuda klientidele pikki maksetähtaegasi ilma, et peaksite käibekapitali pärast muret tundma. Loe kindlasti ka meie artikleid maksetähtaegade ja läbirääkimiste kohta.